2023年,针织行业面临的外部环境复杂严峻,新冠肺炎感染疤痕效应、地缘政治冲突、大国博弈加剧等导致海外需求萎缩、内生动力不足、国际订单转移,行业运营质效承压。但全行业顶住压力,攻坚克难,创新求变,千方百计化解不利因素,行业整体回升向好,营收、利润、出口均出现边际改善。

01 行业整体回升向好,针织服装占比持续提升

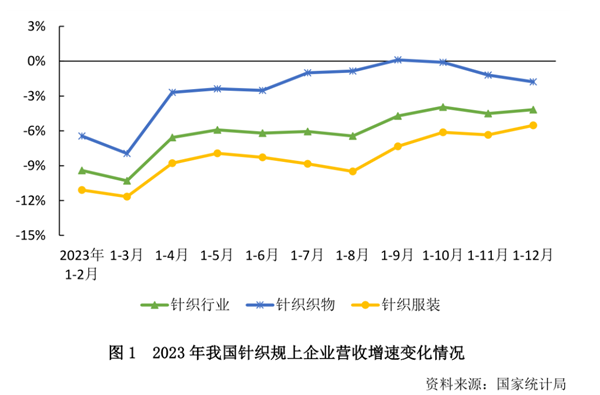

根据国家统计局数据,2023年,针织行业规上企业主营业务收入同比下降4.17%,降幅较2023年前三季度收窄0.55个百分点。其中,针织织物规上企业营业同比下降1.78%;针织服装规上企业营业收入同比下降5.53%。针织织物织造环节的表现要好于终端针织服装。

针织服装产量方面,虽然同比有所收缩,但随着消费场景的持续创新,消费习惯向休闲、运动转变,促使针织类外衣面料生产工艺有了长足进步;衬衫、西服、女士外套、防晒服等针织服饰产品开发应用迅速提升,针织服装的占比持续上升。2023年,规上企业服装产量同比下降8.69%;其中针织服装产量同比下降5.08%。目前,针织服装产量占服装总产量的比重为66.19%,占比值较2022年提高了4.06个百分点。

02 营运优化,盈利质量稳步改善

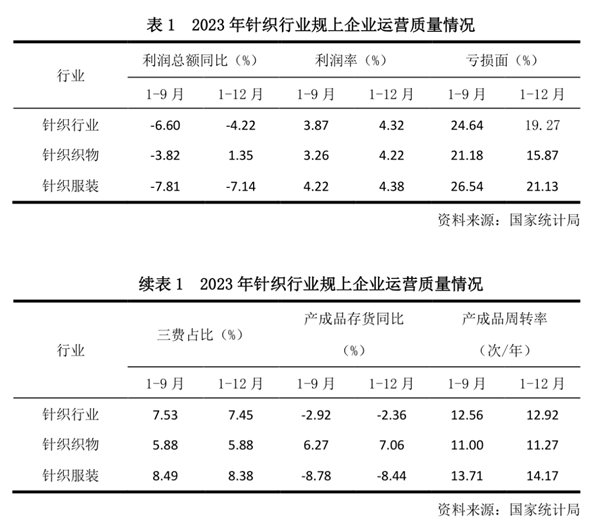

根据国家统计局数据,2023年针织行业规上企业利润总额同比下降4.22%,降幅较2023年前三季度收窄2.38个百分点,较2022年收窄6.59个百分点。其中针织织物利润总额同比增长1.35%,实现增速由负转正;针织服装利润总额同比下降7.14%。

2023年针织行业规上企业利润率为4.32%,较2023年前三季度提高了0.45个百分点,维持了2022年水平;亏损面持续下降,全年亏损面水平为19.27%,较2023年前三季度下降5.37个百分点,比2022年下降0.35个百分点;总资产周转率和产成品周转率同比略有放缓,但基本维持在合理区间。

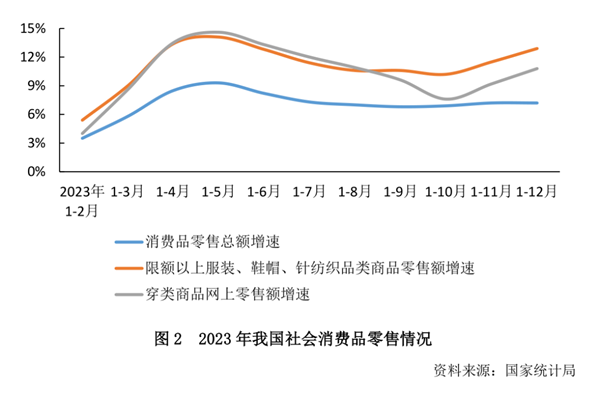

03 内销持续回暖,消费热点频现

内销方面,随着国家一系列促销费政策的持续发力、线下消费场景逐步恢复、购物节等多种促销手段的推进激发消费热情,国内市场呈现回暖递进。2023年,全年国内生产总值超126万亿元,比上年增长5.2%。全年社会消费品零售总额约47万亿元,比上年增长7.2%,增幅较2022年提高7.4个百分点。其中,限额以上服装、鞋帽、针纺织品类商品零售额同比增长12.9%,实物商品网上穿类商品零售额同比增长10.8%。

随着线下场景的逐步恢复,品牌商对细分场景深度挖掘、创新;时尚IP、消费热点频现。轻量化户外针织服饰风起,含有高科技功能性纤维的针织防晒衣、户外冲锋衣、滑雪服饰细分产品热销,儿童户外运动服饰处于蓝海;融入传统文化、民族元素的国潮、国风消费爆款不断涌现。大众消费愈加趋于理性,由关注“性价比”转向关注“心价比”,“平替”、“白牌”成为消费热词,加工商及品牌商纷纷迎来发展的机遇期。

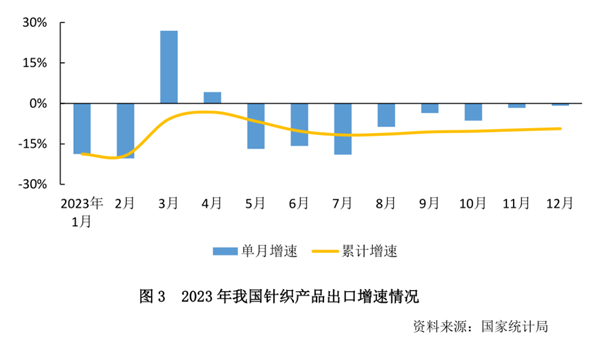

04 出口降幅逐步收窄,全年再破千亿美元

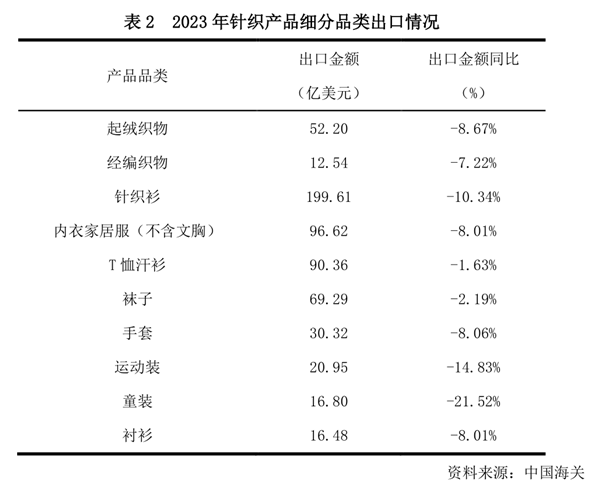

2023年我国针织产品出口额在十四五期间连续第三年突破千亿美元,全年累计出口1040.94亿美元,在去年高基数基础上同比下降9.36%。其中,针织织物出口215.23亿美元,同比下降9.3%;针织服装及附件出口825.71亿美元,同比下降7.8%。

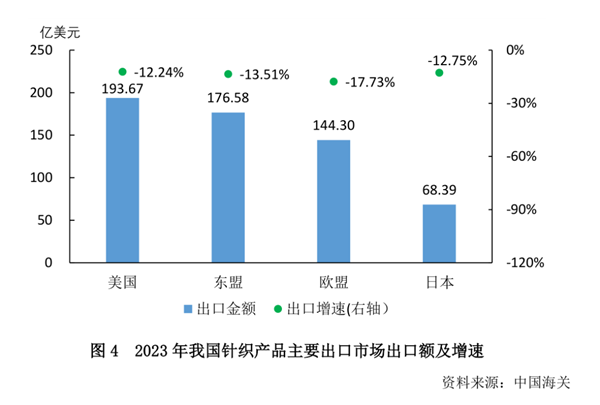

从出口市场来看,我国针织产品的出口结构持续调整,贸易市场呈多元化发展。2023年我国针织产品对美国、东盟、欧盟、日本出口同比分别下降12.24%、13.51%、17.73%和12.75%。同期我国对中亚、中东、俄罗斯等国家和地区出口表现良好。2023年我国针织产品对中亚五国出口同比增长45.41%;对俄罗斯出口同比增长20.64%;对土耳其出口同比增长18.71%。此外,对尼日利亚、喀麦隆、巴西等国家出口也实现较好增长。

从细分品类来看, 2023年T恤衫、袜子等产品出口降幅较小。其中起绒织物、内衣家居服的出口降幅明显收窄,较上半年分别收窄4.55和5.00个百分点。

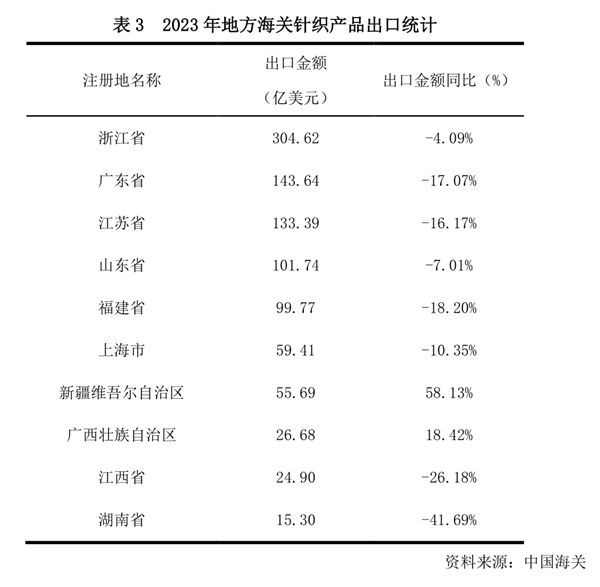

地方海关数据显示,2023年新疆、广西、湖北、四川等中西部省市出口增长较快,出口增速分别为58.13%、18.42%、45.70%和55.26%。目前东部沿海五省的出口额合计占全国比重为75.24%,其占比较2022年下降了2.18个百分点,同期中西部省市出口占比有所提高,产业东中西进一步协调发展。未来随着一带一路政策效应持续释放,新疆自贸区建立和向北开放政策实施,将为我国中西部和东北地区出口创造更多有利机会。

展望2024年,国内经济有望延续回升向好态势,但稳增长、调结构、促改革任务依然艰巨,消费和投资信心的恢复仍面临压力。国内有效需求不足,外需收缩、电商直播平台低价竞争,行业价格“内卷”的趋势可能加剧,企业效益修复仍面临挑战。

国际贸易方面,地缘政治风险上升,大国博弈加剧,全球贸易体系处于新秩序建立前夜的脆弱期,世界将面临更多不确定的因素。国际货币基金组织(IMF)预测2024年全球经济增速将放缓至2.9%,国际市场需求端难有大的改善。从海外服装品牌的库存周期看,去库存化趋于尾声,后续采购需求将有所上升,但难以抵消国际供应链重组对行业的深远影响。预计2024年行业出口仍将延续下滑态势,继续向疫情前的常态化发展回归,跨境电商将加速发展。出口市场呈“东升西降”之势,即对欧美日发达经济体的出口下降,而对一带一路沿线国家出口上升,市场份额向拥有国际供应链布局和核心竞争优势的头部企业集中。